Evonik è più positivo sui suoi guadagni per l'intero anno dopo aver registrato un forte primo trimestre.

Evonik è più positivo sui suoi guadagni per l'intero anno dopo aver registrato un forte primo trimestre.

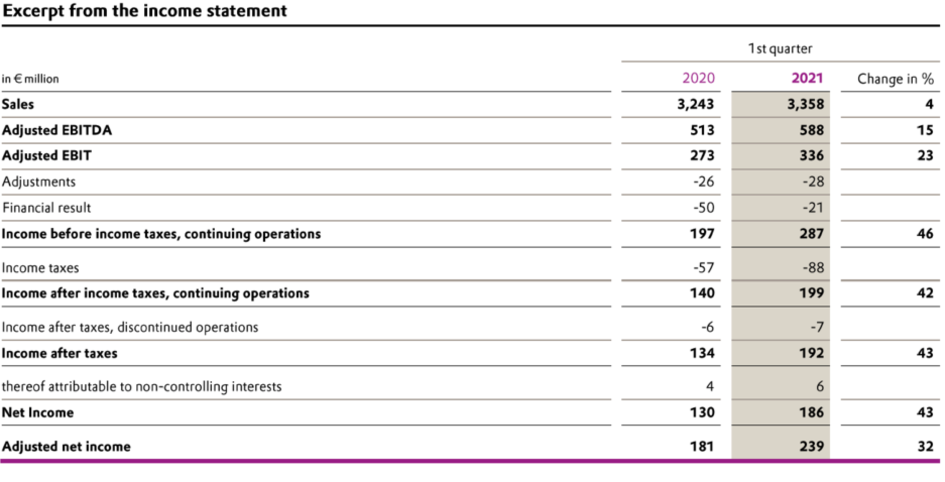

Outlook 2021: EBITDA rettificato da 2,1 a 2,3 miliardi di euro

Le vendite aumentano del 4% nel primo trimestre, l'EBITDA rettificato guadagna il 15%

Il free cash flow triplica quasi a 312 milioni di euro

Evonik è più positiva riguardo ai suoi guadagni per l'intero anno dopo aver registrato un forte primo trimestre. L'aumento della domanda in tutto il mondo e il miglioramento dei prezzi di vendita nel trimestre hanno portato a un aumento delle vendite e degli utili. Le tre divisioni in crescita - Specialty Additives, Nutrition & Care e Smart Materials - sono state il driver principale, mostrando una crescita significativa.

"Un inizio davvero buono ci ha reso più ottimisti per l'intero anno", ha detto Christian Kullmann, presidente del consiglio di amministrazione. "Oltre ad aumentare i guadagni dell'anno scorso, abbiamo persino battuto i guadagni pre-pandemici del 2019. La nostra strategia di crescita sta funzionando".

Per il 2021, Evonik si aspetta ora un utile rettificato prima di interessi, tasse, svalutazioni e ammortamenti (EBITDA rettificato) tra 2,1 e 2,3 miliardi di euro. In precedenza, l'estremità inferiore della gamma di previsioni era di 2,0 miliardi di euro. L'outlook per le vendite rimane a 12-14 miliardi di euro per l'anno. Nel 2020 Evonik ha registrato un EBITDA rettificato di 1,91 miliardi di euro e un fatturato di 12,2 miliardi di euro.

Nel primo trimestre l'EBITDA rettificato ha guadagnato il 15% a 588 milioni di euro rispetto allo stesso trimestre del 2020. Rispetto al primo trimestre del 2019 il guadagno è stato del 9 per cento.

Il fatturato è aumentato del 4 per cento a 3,36 miliardi di euro nei primi tre mesi rispetto al primo trimestre dell'anno precedente. L'utile netto rettificato è aumentato del 32 per cento a 239 milioni di euro.

Il free cash flow è quasi triplicato nel trimestre a 312 milioni di euro, grazie al miglioramento della performance aziendale, alla rigorosa gestione del capitale circolante netto e ai minori pagamenti di imposte. Il free cash flow è stato anche superiore al livello pre-pandemico di 159 milioni di euro nel primo trimestre del 2019.

"Abbiamo registrato il più forte free cash flow del primo trimestre dalla nostra quotazione in borsa nel 2013", ha detto Ute Wolf, chief financial officer. "Il nostro chiaro focus sulla crescita del free cash flow sta dando i suoi frutti".

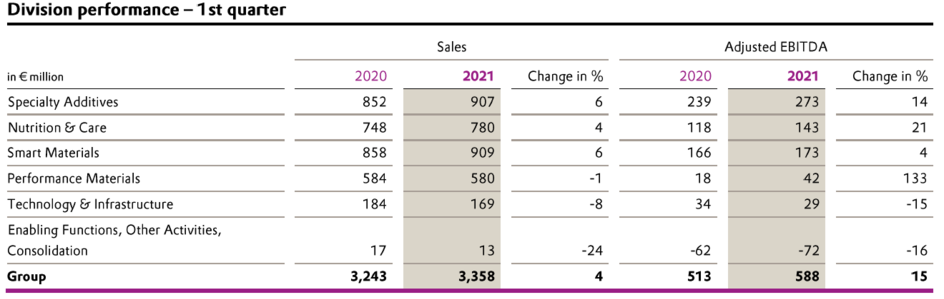

Sviluppo delle divisioni

Additivi speciali: Le vendite della divisione sono aumentate del 6% a 907 milioni di euro nel primo trimestre. Gli additivi per l'industria dei rivestimenti erano molto più richiesti in tutte le regioni e le vendite in quest'area sono cresciute considerevolmente. Un aumento della domanda di beni durevoli ha incrementato le vendite di additivi per schiume poliuretaniche per prodotti come materassi o frigoriferi. La domanda di additivi per l'industria delle costruzioni è rimasta robusta. I prodotti per l'energia rinnovabile hanno visto un aumento significativo della domanda, soprattutto in Asia. L'EBITDA rettificato è aumentato del 14% a 273 milioni di euro.

Nutrizione e cura: Il fatturato di Nutrition & Care è aumentato del 4% a 780 milioni di euro nel primo trimestre. Le vendite di aminoacidi essenziali sono rimaste stabili. I prodotti per il settore salute e cura hanno beneficiato di una buona domanda. In particolare, gli ingredienti attivi per applicazioni cosmetiche hanno mostrato un continuo sviluppo positivo. L'EBITDA rettificato è migliorato del 21% a 143 milioni di euro grazie ai prezzi di vendita più alti e alla gestione attiva dei costi.

Materiali intelligenti: Il fatturato della divisione è migliorato del 6% a 909 milioni di euro nel primo trimestre. Nell'area dei prodotti inorganici, il business della silice per pneumatici ha beneficiato di una ripresa economica globale. La domanda di prodotti per i settori dell'igiene e della cura e per le applicazioni ambientali è rimasta robusta. L'attività dei catalizzatori ha beneficiato dell'inclusione di Porocel, acquisita nel novembre 2020. I polimeri ad alte prestazioni hanno visto una buona domanda da parte dell'industria automobilistica. Anche le vendite di polvere di poliammide 12 sono aumentate. L'EBITDA rettificato è aumentato del 4% a 173 milioni di euro nella divisione.

Materiali per prestazioni: Il fatturato della divisione è sceso dell'1% a 580 milioni di euro nel primo trimestre. Le vendite dei prodotti C4 sono aumentate grazie all'incremento della domanda e al rialzo dei prezzi di vendita. Lo sviluppo del business dei superassorbenti è stato influenzato da una minore produzione a causa del forte maltempo. L'EBITDA rettificato è aumentato da 18 milioni di euro a 42 milioni di euro.